Mega sb даркнет ссылка

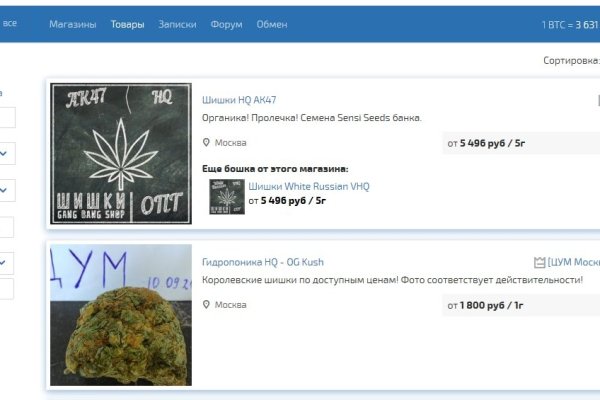

Если вы обладаете знаниями и опытом в SMM, Python, Photoshop, и хотите присоединиться к нашей команде, присылайте свои резюме. В итоге, оплата за клад на даркнет mega SB безопасна и проста - это самое главное в данной даркнет супермаркете. Кроме того, многие продавцы теперь предлагают своим клиентам возможность использования криптовалют в качестве способа оплаты, что дополнительно усиливает конфиденциальность. Данные, хранящиеся на сайтах mega SB, mega store и mega FO - эти зеркала не активные, вот новые зеркала 2023:, - зашифрованы и доступны по домену.onion, что обеспечивает конфиденциальность пользователям сети. Любая сделка на Мега гарантирует клиенту безопсность и анонимность. Ассортимент товаров на mega darknet market. В заключение, этот сайт располагает простыми инструментами, которые позволяют пользователям создавать и продвигать свои продукты или услуги без необходимости регистрации и оплаты. Новый адрес подбирается автоматически и проходит тщательную проверку. Также помните, что вы не должны раскрывать свои личные данные на платформе, и лучше использовать криптовалюту для оплаты. Преимущества: 8 лет стабильной работы успешных операций единственный адрес в онион зоне и 3 клирнет адреса для входа на мега. Чтобы пополнить счет нужно использовать внутренний обменник, в этом случае нужно только ввести тип валюты и количество и перевести средства на указанные реквизиты. Вход mega FO Часто сайты могут загружаться медленно из-за работ провайдеров или DDoS-атак, но mega darknet market продолжает предоставлять надежные услуги своим пользователям, несмотря на возможные проблемы с доступом. Для всех клиентов мы создали удобные условия для сотрудничества. Mega darknet market Поговорим о простой регистрации на мега и про создания аккаунта на сайте mega. Это все представлено в огромном ассортименте, постоянно мониторится и пополняется, не бывает такого, чтобы какая-то позиция отсутствовала вообще. Несмотря на то что Mega Darknet Market является запрещенным сайтом, ограниченным законодательством многих стран, его популярность и количество пользователей продолжает расти. Настоящий сайт Mega Marketplace открывается только по официальным ссылкам и, их лучше открывать только в приватном браузере Tor. Также оградить вас от поддельных ссылок помогут приватные мосты The Tor Project. Двухфакторка устанавливается через PGP-ключ. Есть все города нашей необъятной Родины, а именно России, а также все СНГ. Более 25000 товаров по всей России. Начнем с того, что среди всех подобных площадок в Даркнете, на маркетплейсе Мега самые выгодные условия для создания своего магазина, минимальные комиссии, возможность разместить магазин на главной странице и многое другое. Несколько интересных фактов о платформе mega SB в даркнете. Алгоритм входа на сайт Проверка безопасности введение капчи; Создание личного аккаунта; Регистрация (создание логина и пароля) Поиск по странам, городам, товарам; Пополнение счета криптовалютой; Процедура сделки; Подтверждение оплаты; Получение координат товара; Поиски закладки. Далее Вы просто введите первую капчу, а затем зарегистрируйтесь на мега. Для входа на сайт mega необходимо использовать Тор браузер и настроить мосты для бесперебойной работы. Mega onion После закрытия платформы Hydra большинство торговцев перешли на платформу mega, где представлен огромный ассортимент запрещенных товаров и услуг. Поскольку продукция здесь под запретом и за гранью закона, то открыть сайт с обычного браузера не получится, так как сайт часто блокируется. Для авторизации используйте личный аккаунт, его можно защитить дополнительно PGP ключом. Обменять Актуальная ссылка на Мега Знатоки и новички Даркнета не по наслышке знают о популярном и раскрученном маркетплейсе mega darknet market. Нас знают и уважают все, положительная репутация. Если увидите такой вариант, это подделка). По мнению большинства пользователей, Мега Маркет на сегодняшний день вполне успешно заменяет Гидру. Mega Darknet Market ссылка Какие функции имеются на сайте Мега Успешно авторизовавшись, пользуйтесь всеми функциями сайта без ограничений: Каталог с адресами и ассортиментом магазинов. А именно к листам железа, трубы, железные основания, козырьки. Сайты с доменом онион не откроются в привычном браузере, типа Opera, Edge, Chrome, Яндекс- такие сайты обозначают принадлежность к Даркнету. Чтобы не искать ее каждый раз, сохраните ее в закладках. Неизвестны точные причины смены адреса. Однако после прохождения проверки, до полного функционала маркетплейса Mega будет недоступен. Это такой тип валюты, курс которого ориентирован на американский доллар. Вы можете узнать больше информации о ВПН, ТОР и работающих зеркалах сайта. Mega Darknet Market предлагает своим пользователям широкий ассортимент запрещенных товаров, включая лекарства, наркотики, оружие, фальшивые документы.д. Приватные мосты помогут защитить от подделок и обеспечить конфиденциальность. Быстрая и простая регистрация без лишней информации. На этом преимущества сайта mega SB и принципиальные различия от подобных сайтов в Даркнете не заканчиваются. Важно правильно настроить VPN, чтобы обеспечить доступ на mega darknet market. Если у вас есть банковская карта или Qiwi, вы можете пополнить баланс своего аккаунта на mega SB, что позволит безопасно приобрести любой товар или услугу на площадке. Широкий ассортимент продуктов на платформе в даркнете. Но факт в другом, теперь новый адрес Мега - mega.

Mega sb даркнет ссылка - Кракен сайт наркотиков

Если вы обладаете знаниями и опытом в SMM, Python, Photoshop, и хотите присоединиться к нашей команде, присылайте свои резюме. В итоге, оплата за клад на mega SB безопасна и проста - это самое главное в данной даркнет супермаркете. Кроме того, многие продавцы теперь предлагают своим клиентам возможность использования криптовалют в качестве способа оплаты, что дополнительно усиливает конфиденциальность. Данные, хранящиеся на сайтах mega SB, mega store и mega FO - эти зеркала не активные, вот новые зеркала 2023:, - зашифрованы и доступны по домену.onion, что обеспечивает конфиденциальность пользователям сети. Любая сделка на Мега гарантирует клиенту безопсность и анонимность. Ассортимент товаров на mega darknet market. В заключение, этот сайт располагает простыми инструментами, которые позволяют пользователям создавать и продвигать свои продукты или услуги без необходимости регистрации и оплаты. Новый адрес подбирается автоматически и проходит тщательную проверку. Также помните, что вы не должны раскрывать свои личные данные на платформе, и лучше использовать криптовалюту для оплаты. Преимущества: 8 лет стабильной работы успешных операций единственный адрес в онион зоне и 3 клирнет адреса для входа на мега. Чтобы пополнить счет нужно использовать внутренний обменник, в этом случае нужно только ввести тип валюты и количество и перевести средства на указанные реквизиты. Вход mega FO Часто сайты могут загружаться медленно из-за работ провайдеров или DDoS-атак, но mega darknet market продолжает предоставлять надежные услуги своим пользователям, несмотря на возможные проблемы с доступом. Для всех клиентов мы создали удобные условия для сотрудничества. Mega darknet market Поговорим о простой регистрации на мега и про создания аккаунта на сайте mega. Это все представлено в огромном ассортименте, постоянно мониторится и пополняется, не бывает такого, чтобы какая-то позиция отсутствовала вообще. Несмотря на то что Mega Darknet Market является запрещенным сайтом, ограниченным законодательством многих стран, его популярность и количество пользователей продолжает расти. Настоящий сайт Mega Marketplace открывается только по официальным ссылкам и, их лучше открывать только в приватном браузере Tor. Также оградить вас от поддельных ссылок помогут приватные мосты The Tor Project. Двухфакторка устанавливается через PGP-ключ. Есть все города нашей необъятной Родины, а именно России, а также все СНГ. Более 25000 товаров по всей России. Начнем с того, что среди всех подобных площадок в Даркнете, на маркетплейсе Мега самые выгодные условия для создания своего магазина, минимальные комиссии, возможность разместить магазин на главной странице и многое другое. Несколько интересных фактов о платформе mega SB в даркнете. Алгоритм входа на сайт Проверка безопасности введение капчи; Создание личного аккаунта; Регистрация (создание логина и пароля) Поиск по странам, городам, товарам; Пополнение счета криптовалютой; Процедура сделки; Подтверждение оплаты; Получение координат товара; Поиски закладки. Далее Вы просто введите первую капчу, а затем зарегистрируйтесь на мега. Для входа на сайт mega необходимо использовать Тор браузер и настроить мосты для бесперебойной работы. Mega onion После закрытия платформы Hydra большинство торговцев перешли на платформу mega, где представлен огромный ассортимент запрещенных товаров и услуг. Поскольку продукция здесь под запретом и за гранью закона, то открыть сайт с обычного браузера не получится, так как сайт часто блокируется. Для авторизации используйте личный аккаунт, его можно защитить дополнительно PGP ключом. Обменять Актуальная ссылка на Мега Знатоки и новички Даркнета не по наслышке знают о популярном и раскрученном маркетплейсе mega darknet market. Нас знают и уважают все, положительная репутация. Если увидите такой вариант, это подделка). По мнению большинства пользователей, Мега Маркет на сегодняшний день вполне успешно заменяет Гидру. Mega Darknet Market ссылка Какие функции имеются на сайте Мега Успешно авторизовавшись, пользуйтесь всеми функциями сайта без ограничений: Каталог с адресами и ассортиментом магазинов. А именно к листам железа, трубы, железные основания, козырьки. Сайты с доменом онион не откроются в привычном браузере, типа Opera, Edge, Chrome, Яндекс- такие сайты обозначают принадлежность к Даркнету. Чтобы не искать ее каждый раз, сохраните ее в закладках. Неизвестны точные причины смены адреса. Однако после прохождения проверки, до полного функционала маркетплейса Mega будет недоступен. Это такой тип валюты, курс которого ориентирован на американский доллар. Вы можете узнать больше информации о ВПН, ТОР и работающих зеркалах сайта. Mega Darknet Market предлагает своим пользователям широкий ассортимент запрещенных товаров, включая лекарства, наркотики, оружие, фальшивые документы.д. Приватные мосты помогут защитить от подделок и обеспечить конфиденциальность. Быстрая и простая регистрация без лишней информации. На этом преимущества сайта mega SB и принципиальные различия от подобных сайтов в Даркнете не заканчиваются. Важно правильно настроить VPN, чтобы обеспечить доступ на mega darknet market. Если у вас есть банковская карта или Qiwi, вы можете пополнить баланс своего аккаунта на mega SB, что позволит безопасно приобрести любой товар или услугу на площадке. Широкий ассортимент продуктов на платформе в даркнете. Но факт в другом, теперь новый адрес Мега - mega.

Чтобы попасть к нам, присылайте свое резюме и примеры работ, нам нужны специалисты в разных отраслях, таких как SMM, Python, Photoshop. Возможно, это связано с тем, что функционал и дизайн обеих платформ очень похожи, что привычно и пользователем, и продавцам. Начать свой бизнес на сайте Мега проще простого: Если вы решили открыть свою торговую точку на сайте Мега, но не знаете, с чего начать, мы разложим все по полочкам. Помимо запрещенных товаров, на сайте можно заказать множество услуг, сюда входит и пробив государственных номеров, и приобретение поддельных документов, и заказ наборов для изготовления запрещенных веществ, и левые симки, и фальшивые деньги. Каждая транзакция и операция в mega store абсолютно анонимна, в Телеграмм есть сайт и бот автопродаж. Продавцы могут получить доступ к потенциальной аудитории и найти новых клиентов, а пользователи получат доступ к большому выбору запрещенных товаров и услуг. Средства могут списываться прямо с баланса магазина. Чего нельзя достать на mega Не удивляйтесь, при всей широте выбора запрещенных товаров и услуг, и здесь действуют свои запреты. Пользователи Даркнета подумали, что сайт перестал работать, но оказалось, что это временные трудности. Почему mega DM сменили на mega. Годнотаба - мониторинга годноты в TOR mega ссылка Не так легко попасть на сайт mega, перейти именно по нужной ссылке мега, так как во-первых, ссылок много и новичок может легко запутаться, а во-вторых нужно обязательно установить VPN и скачать, а затем открыть браузер TOR. Только через анонимный браузер нужно заходить на ссылки mega и ссылки сайта mega. Mega darknet Начнем с того, что все запрещённые сайты Даркнета, включая и Мега, находятся в особой доменной зоне onion. Обратите внимание! Рассмотрим кратко каждый из них. Официальная ссылка на сайт в Даркнете - mega. Серверы платформы мощные и защищенные, что обеспечивает стабильность и бесперебойную работу сайта. Для того чтобы зайти на сайт, нужно скачать VPN и активировать его в ТОР браузере. Хотите найти список популярных Даркнет площадок, тогда переходите на сайт. Этот ресурс также открывайте через ТОР. Сайт mega SB Как и другие сайты, mega SB использует хранящиеся на вашем компьютере файлы Cookies. Кроме того, на площадке пользователи смогут получить поддержку в правовых и юридических вопросах, а также наркологическую помощь. Еще более 50 преимуществ и вот основные из них: Квесты легкие и простые. Купить стафф в Интернете с помощью браузера ТОR. Обмен на платформе mega облегчен, так как она имеет свой обменник со всегда выгодным курсом. В то же время осведомленность и контроль со стороны правоохранительных органов тоже увеличивается. Вашему внимание предлагаются пав, услуги, биткоин миксеры, монеро миксеры, обменники крипты. Кроме того, предоставляется широкий спектр услуг, которые в светлом интернете являются незаконными.